Gli investitori dovrebbero fare attenzione alle carte verdi e ai fondi – questi sono strumenti tipici del mercato immaturo.

Ci sono momenti nel mercato in cui è possibile fare soldi molto rapidamente, anche se fondamentalmente non è cambiato nulla nell’economia. Un chiaro esempio: Marzo – Aprile dell’anno scorso, quando grazie al coronavirus la situazione ha dato agli investitori l’opportunità di ottenere ottimi rendimenti, su un breve orizzonte di 6-9 mesi.

Oggi, tuttavia, tutto ciò che riguarda il tema delle energie rinnovabili e degli investimenti ESG sembra paradossalmente esattamente il contrario. Sì, senza dubbio è una storia importante e interessante a lungo termine, ma è abbastanza difficile fare soldi su questo fenomeno ora, a giugno 2021, su un orizzonte temporale di 2-3 trimestri.

Perché investire nella tecnologia verde

Perché l’energia verde non è solo una moda, ma una tendenza a lungo termine? Perché a causa di una serie di fattori fondamentali, il tema del cambiamento climatico e del trattamento responsabile del pianeta è passato dall’essere interessante solo per una minoranza dalla voce forte a diventare mainstream. Come direbbe un classicista, questa idea si è impossessata delle masse ed è diventata una forza materiale. Inoltre, è diventata un elemento di competizione globale. Quei paesi che sono stati in grado di trovare gli strumenti e i modi giusti per affrontare questo argomento avranno un serio vantaggio decennale nella competizione economica internazionale.

Al vertice internazionale sul clima di fine aprile, le maggiori economie hanno fatto generose promesse. Vediamo cosa dobbiamo aspettarci. L’America ha promesso di raggiungere zero emissioni nette di CO₂ entro il 2050 e di ridurre le sue emissioni di gas serra del 50-52% entro il 2030. L’Europa promette di raggiungere lo zero netto entro il 2050 e di ridurre le emissioni del 55% dai livelli del 1990 entro il 2030, stringendo il suo precedente impegno del 15%. Giappone: zero-zero entro il 2050. I tre principali attori economici hanno già preso degli impegni.

E la Cina? Il più grande emettitore di sostanze inquinanti sta promettendo il no-zero entro il 2030 (che è a meno di nove anni di distanza). (che è a meno di nove anni di distanza) per raggiungere il picco e iniziare a ridurre, con la prospettiva di diventare net-zero entro il 2060. Data la rapida crescita dell’economia cinese, questa è una promessa seria; tuttavia, la Cina potrebbe ora preparare un programma ancora più ambizioso, che svelerà a novembre alla Conferenza internazionale sul clima di Glasgow.

Inoltre, non solo in Cina e in Europa, ma anche negli Stati Uniti, sia le restrizioni normative che gli incentivi fiscali per la green economy stanno aumentando radicalmente dopo diversi anni di sabotaggio trumpiano. I primi sono la compressione dei limiti delle emissioni, e un esempio dei secondi è lo stesso programma di stimolo di Biden da 1,9 trilioni di dollari e otto anni, di cui una grossa “fetta” è destinata alle energie rinnovabili.

Gli investimenti verdi sono nuovi per il mercato?

Il tema degli investimenti verdi non è nuovo al mercato, e un’impennata del valore dei relativi strumenti si è già verificata, spesso anche con un superamento. Per questo bisogna stare molto attenti: il mercato non si sta surriscaldando?

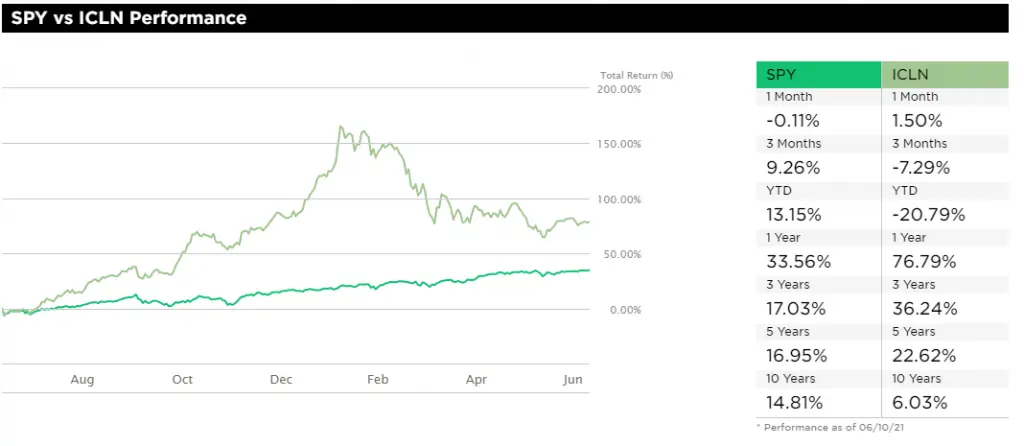

Un esempio è il grande iShares Global Clean Energy ETF (ICLN), che ha visto una performance triennale del 36,24%. Sembra buono, ma cosa succede se guardiamo la performance negli ultimi tre mesi (otteniamo -7,29%). In confronto, l’S&P 500 ETF Trust (SPY) ha mostrato una performance triennale del 17,03% e gli ultimi tre mesi del 13,15%.

Ciò significa che se aveste investito in ICLN all’inizio dell’anno, avreste perso circa il 13%, mentre investendo nello S&P 500 avreste ottenuto un rendimento dell’11%.

Sì, su un orizzonte di un anno il quadro è opposto (76,79% in ICLN vs 33,56% in SPY) ma questo conferma solo l’enorme volatilità.

Una conclusione molto semplice da trarre da questo è che le carte verdi e i fondi sono strumenti tipici di un mercato immaturo che manca di informazioni, investitori ed esperienza.

Possono creare un valore interessante che viene con alti rischi, adatto solo a investitori molto esperti che possono sopravvivere a tali fluttuazioni. Il livello di rumore e di eccitazione nel mercato è inadeguato, ma se si leggono correttamente i segnali del mercato, è possibile fare soldi. Tuttavia, ripeto – per questo devi essere un investitore professionale che sa come capire il mercato, calcolare i tuoi investimenti e non soccombere allo stress.